- Arbeidsrecht en Sociale Zekerheidsrecht

- expat , ingekomen werknemer , ingekomen bedrijfsleider , ingekomen onderzoeker , buitenlandse kaderleden , buitenlandse onderzoekers , detachering , rechtstreekse aanwerving , bijzonder (fiscaal) statuut , fiscaal statuut

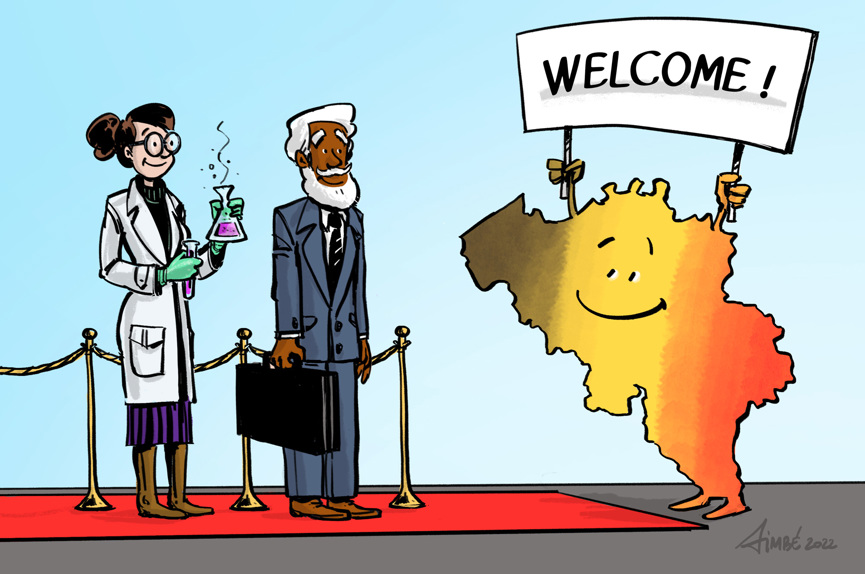

Vanaf 1 januari 2022 bestaat er een nieuw wettelijk kader voor buitenlandse werknemers, bedrijfsleiders en onderzoekers die tijdelijk in België komen werken door detachering of rechtstreekse aanwerving. Voor deze datum bestond er slechts een regeling (geen wettelijk kader) die werd bepaald door een administratieve circulaire.

De programmawet van 27 december 2021 verankert eindelijk de wettelijke principes voor het fiscaal statuut van buitenlandse kaderleden en expats. Gevolg is dat deze werknemers op fiscaal vlak van een bijzonder statuut kunnen genieten.

De wet voert twee nieuwe fiscale (gunst)regimes in, nl. een "Bijzonder Belastingstelsel voor Ingekomen Belastingplichtigen" (BBIB) en een "Bijzonder Belastingstelsel voor Ingekomen Onderzoekers" (BBIO).

1. Wie komt in aanmerking?

Het gaat om de volgende categorieën van (buitenlandse) werknemers:

1.1 Ingekomen belastingplichtigen (stelsel BBIB)

Het betreft hier de volgende werknemers (of bedrijfsleiders):

- Werknemers (of bedrijfsleiders) die rechtstreeks worden aangeworven in het buitenland door

- een Belgische vennootschap,

- een Belgische inrichting van een buitenlandse vennootschap of

- een VZW of IVZW;

- Werknemers (of bedrijfsleiders) die door een buitenlandse onderneming die deel uitmaakt van een multinationale groep, ter beschikking gesteld worden van

- één of meer binnenlandse vennootschappen, of

- één of meer Belgische inrichtingen van een buitenlandse vennootschap die tot dezelfde multinationale groep behoren, of

- een VZW of iVZW

1.2 Ingekomen Onderzoekers (stelsel BBIO)

Het betreft hier de volgende onderzoekers:

- Onderzoekers die rechtstreeks worden aangeworven in het buitenland door

- een Belgische vennootschap,

- een Belgische inrichting van een buitenlandse vennootschap of

- een VZW of iVZW;

- Onderzoekers die door een buitenlandse onderneming die deel uitmaakt van een multinationale groep, ter beschikking worden gesteld van

- één of meerdere binnenlandse vennootschappen, of

- één of meer Belgische inrichtingen van een buitenlandse vennootschap die tot dezelfde multinationale groep behoren, of

- een VZW of iVZW.

Dit stelsel is enkel van toepassing op werknemers en niet op bedrijfsleiders, in tegenstelling tot het BBIB systeem.

1.3 Cumulatieve voorwaarden die vervuld moeten zijn

De volgende voorwaarden moeten bovendien cumulatief worden vervuld in hoofde van deze groep werknemers (BBIB en BBIO):

- Zij mogen in de loop van de 60 maanden voorafgaand aan de indiensttreding in België, geen rijksinwoner zijn geweest, noch gewoond hebben binnen een afstand van 150 kilometer van de Belgische grens.

- Zij mogen niet onderworpen zijn geweest aan de belasting van niet-inwoners voor beroepsinkomsten in België.

Een buitenlandse nationaliteit hebben is geen voorwaarde meer. Ook werknemers met de Belgische nationaliteit die voldoen aan de voorgaande voorwaarden komen in aanmerking.

Bovendien wordt er voor de ingekomen belastingplichtigen (stelsel BBIB) vereist dat zij een jaarlijks bruto-bezoldiging genieten van minimum 75.000 EUR voor de activiteiten die zij in België uitoefenen.

Voor ingekomen onderzoekers (stelsel BBIO) geldt deze minimum jaarlijkse bruto-bezoldiging niet. De onderzoeker moet wel (alleen of in groep) uitsluitend of hoofdzakelijk (min. voor 80% van de werktijd) onderzoeksactiviteiten verrichten met wetenschappelijk, fundamenteel, industrieel of technisch karakter, binnen een laboratorium dat of een onderneming die een of meerdere programma's inzake onderzoek en ontwikkeling voert. Daarbij moet hij in het bezit zijn van een gespecialiseerd diploma (master of doctor) of een relevante beroepservaring van minstens 10 jaar kunnen aantonen.

Beide stelsels (BBIB en BBIO) vereisen dat de tewerkstelling in België van tijdelijke aard is. De duur van het bijzonder statuut bedraagt maximum 5 jaar en kan éénmalig met 3 jaar worden verlengd.

2. Waarom is dit bijzonder (fiscaal) statuut zo aantrekkelijk?

Het bijzonder statuut heeft vooral fiscale voordelen, namelijk:

- De werknemer kan een vergoeding van maximum 30% van zijn jaarlijkse bruto-bezoldiging genieten in de vorm van kosten eigen aan de werkgever (wel t.b.v. maximum 90.000 EUR per jaar).

Bij de beoordeling van de minimale jaarlijkse bezoldiging van 75.000 EUR, wordt er geen rekening gehouden met dit gedeelte van de totale bruto-bezoldiging. Daarnaast mag de werkgever ook klassieke kosten eigen aan de werkgever toekennen, zoals de thuiswerkvergoeding, internetvergoeding e.d. - Worden eveneens aangemerkt als kosten eigen aan de werkgever (dus kosten waarvoor de werkgever ook kan tussenkomen) de kosten die door de werkgever, hetzij rechtstreeks, hetzij onder de vorm van specifieke terugbetalingen, zijn gedragen in de mate dat deze kosten betrekking hebben op:

- (i) de verhuiskosten van de werknemer naar België,

- (ii) de kosten voor de inrichting van de woning in België tijdens de eerste zes maanden na aankomst in België en

- (iii) het schoolgeld voor de kinderen van de werknemer of de partner wanneer ze nog leerplichtig zijn.

- De werknemer kan zich ook beroepen op dubbelbelastingverdragen binnen dit statuut.

Deze nieuwe regeling is opgenomen in het Wetboek van de inkomstenbelastingen 1992 (WIB 1992) en geldt zowel voor de personenbelasting (met alle fiscale verplichtingen van dien) als voor de inkomstenbelasting voor niet-ingezetenen (voor ingekomen onderzoekers die hun fiscale woonplaats in het buitenland behouden).

3. Wat zegt de RSZ?

De RSZ communiceerde haar standpunt omtrent de niet belastbare onkostenvergoedingen in het kader van het nieuw bijzonder statuut.

Zij aanvaardt dat de reële en forfaitaire kosten die worden terugbetaald volgens het bijzonder statuut (BBIB en BBIO), vrijgesteld zijn van sociale bijdragen en aldus niet moeten worden opgenomen in de DmfA-aangifte.

Vanaf het eerste kwartaal van de tewerkstelling moeten de personen op wie dit bijzonder belastingstelsel van toepassing is, in de DmfA-aangifte aangeduid worden met een specifieke code.

4. Opheffing van het oude belastingstelsel en overgangsregeling

Er werd eveneens voorzien in een opheffing van het oude belastingstelsel alsook in een overgangsregeling voor buitenlandse kaderleden die vóór 1 januari 2022 in België in dienst waren en genoten van het oude belastingstelsel. De overgangsregeling geldt tot en met 31 december 2023.

Buitenlandse kaderleden of onderzoekers die vanaf 1 januari 2022 wensen beroep te doen op het bijzonder statuut, kunnen enkel beroep doen op de nieuwe regeling (BBIB/BBIO).

Buitenlandse kaderleden of onderzoekers die voor 1 januari 2022 toetraden tot het oude stelsel, kunnen daar nog van genieten onder de volgende voorwaarden.

4.1 Oud stelsel

Onder de volgende voorwaarden kan men nog uitzonderlijk in 2022 een aanvraag indienen tot toepassing van het oud stelsel:

- reeds tot het oude systeem toegetreden zijn (vóór 1 januari 2022);

- binnen de 6 maanden te rekenen vanaf de eerste dag van de maand volgend op die van de tewerkstelling of detachering in België;

- deze termijn van 6 maanden is op 31 december 2021 nog niet verstreken. Deze termijn van 6 maanden kan niet worden verlengd wat voorheen wel mogelijk was.

Het oude stelsel kan nog tot en met 31 december 2023 worden toegepast.

4.2 Optie voor het nieuwe stelsel (BBIB/BBIO)

Bepaalde buitenlandse kaderleden en onderzoekers kunnen kiezen voor het nieuwe stelsel indien ze op 1 januari 2022 maximum 5 jaar in België verblijven en voldoen aan de voorwaarden van de nieuwe regeling.

Ook de werkgever die de nieuwe regeling verkiest, moet zijn aanvraag uiterlijk op 31 juli 2022 indienen.

5. Hoe een aanvraag indienen?

De werkgever moet een elektronische aanvraag indienen bij de FOD Financiën binnen de 3 maanden nadat de werknemer of onderzoeker in dienst is getreden bij de werkgever in België.

Voor de werknemer of onderzoeker die verkiest om zijn fiscale woonplaats niet in België te vestigen, moet bij de aanvraag een attest worden gevoegd waaruit blijkt dat hij als fiscaal inwoner van een andere staat aan de inkomstenbelasting is onderworpen.

De administratie heeft vanaf dan 3 maanden de tijd om haar beslissing te nemen en mee te delen aan de betrokken werkgever en werknemer (of onderzoeker). Bij verandering van werkgever, moet er een nieuwe aanvraag ingediend worden.

Heeft u hierover nog bijkomende vragen, aarzel dan niet onze specialisten te contacteren op +32 (0)2 747 40 07 of via info@seeds.law.