- Droit Social

- expat , salarié impatrié , dirigeant d'entreprise impatrié , chercheur impatrié , détachement , recrutement direct , régime spécial d'imposition , statut fiscal , contribuables impatriés , activité rémunérée imposable en Belgique

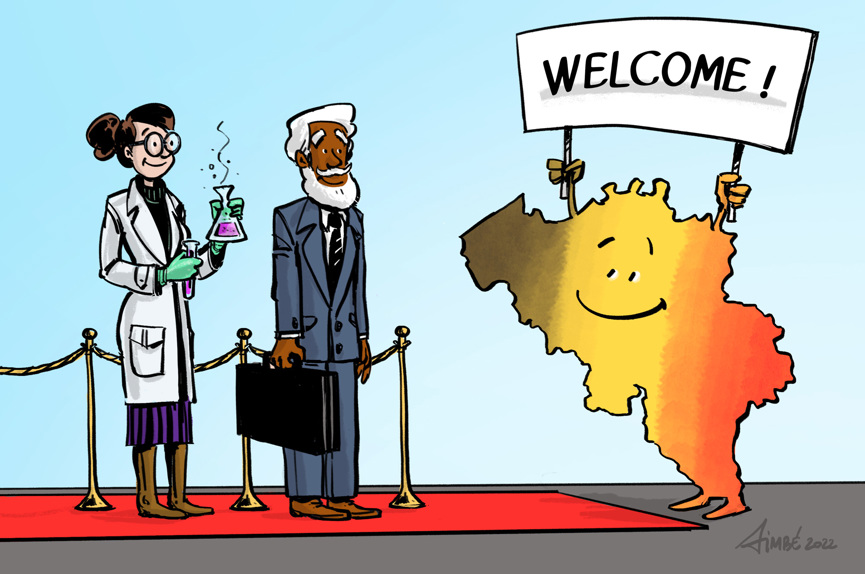

Depuis le 1er janvier 2022, il existe un nouveau cadre juridique pour les salariés, dirigeants d’entreprise et chercheurs « impatriés » qui viennent travailler temporairement en Belgique par le biais d'un détachement ou d'un recrutement direct. Avant cette date, il n'existait qu'un règlement (pas de cadre juridique) qui était déterminé par une circulaire administrative.

La loi-programme du 27 décembre 2021 consacre enfin des principes juridiques du statut fiscal ces salariés, dirigeants d’entreprise et chercheurs qui peuvent, par conséquent, bénéficier d'un régime spécial d'imposition.

La loi introduit deux nouveaux régimes fiscaux (favorables), à savoir un « régime fiscal spécial pour les contribuables impatriés » (salariés et dirigeants d’entreprise) et un « régime fiscal spécial pour les chercheurs impatriés ».

1. Qui est éligible pour bénéficier de ce statut (fiscal) spécial ?

Les catégories de travailleurs (étrangers) concernées sont les suivantes :

1.1 Les contribuables impatriés

Il s’agit des salariés ou dirigeants d'entreprise suivants qui souhaitent exercer une activité rémunérée imposable en Belgique:

- Salariés (ou les dirigeants d’entreprise) qui sont recrutés directement à l'étranger par

- une société belge, ou

- une société belge d'une société étrangère, ou

- une ASBL ou AISBL ;

- Salariés (ou les dirigeants d’entreprise) qui sont mis à disposition, par une entreprise étrangère faisant partie d'un groupe multinational,

- d’une ou plusieurs sociétés belges, ou

- d’un ou plusieurs établissements belges d'une société étrangère appartenant au même groupe multinational, ou

- d’une ASBL ou AISBL.

1.2 Les chercheurs impatriés

Il s’agit des :

- Chercheurs qui sont recrutés directement à l'étranger par

- une société belge, ou

- une société belge d'une société étrangère, ou

- une ASBL ou AISBL ;

- Chercheurs qui sont mis à disposition, par une entreprise étrangère faisant partie d'un groupe multinational,

- d’une ou plusieurs sociétés belges, ou

- d’un ou plusieurs établissements belges d'une société étrangère appartenant au même groupe multinational, ou

- d’une ASBL ou AISBL.

Le système prévu pour les chercheurs ne s'applique qu'aux salariés et non aux dirigeants d'entreprise, contrairement au système des contribuables impatriés.

1.3 Les conditions cumulatives

Les conditions suivantes doivent également être remplies cumulativement pour ce groupe de salariés ou dirigeants d’entreprise (contribuables et chercheurs impatriés) :

- ne pas avoir résidé en Belgique ni avoir résidé à une distance inférieure à 150 kilomètres de la frontière belge, au cours des 60 mois précédant celui de leur entrée en fonction.

- ne pas avoir été soumis à l'impôt des non-résidents du chef de revenus professionnels en Belgique.

Avoir une nationalité étrangère n'est plus une condition. Les salariés de nationalité belge qui remplissent les conditions précédentes sont donc également éligibles.

En outre, les contribuables impatriés doivent percevoir une rémunération annuelle brute supérieure à 75.000 euros pour les prestations effectuées en Belgique.

Cette rémunération brute annuelle minimale ne s'applique pas aux chercheurs impatriés.

Le chercheur doit cependant (seul ou en équipe) mener à titre exclusif ou principal (à concurrence d’au moins 80% du temps de travail) des activités de recherche scientifique, fondamentale, industrielle ou technique, au sein d'un laboratoire ou d'une entreprise le livrant à un ou plusieurs programmes de recherche et développement. En outre, ils doivent être titulaires d'un diplôme spécialisé (master ou doctorat en sciences) ou pouvoir démontrer une expérience professionnelle pertinente de minimum 10 ans.

Les deux régimes (contribuables et chercheurs impatriés) exigent que l'emploi en Belgique soit temporaire. La durée du statut spécial est de 5 ans maximum et peut être prolongée une fois de 3 ans.

2. Pourquoi ce régime (fiscal) spécial est-il si attrayant ?

Le régime spécial présente principalement les avantages fiscaux suivants :

- Le salarié peut recevoir un remboursement jusqu'à 30 % de son salaire brut annuel sous forme d’un forfait des dépenses récurrentes avec un plafond de 90.000 euros par an).

Lors de l'évaluation de la rémunération annuelle minimale de 75.000 euros, cette partie de la rémunération brute totale n'est pas prise en compte. En outre, l'employeur peut également prendre en charge des frais classiques qui lui sont propres, telles que l'indemnité de travail à domicile, l'indemnité Internet, etc. - Sont également considérés comme des frais propres à l'employeur (donc des frais pour lesquels l'employeur peut également intervenir) les frais qui sont pris en charge par l'employeur, soit directement, soit sous forme de remboursements spécifiques, dans la mesure où ces frais concernent :

- (i) les frais de déménagement du salarié en Belgique ;

- (ii) les frais au cours des six premiers mois liés à l'aménagement de l’habitation en Belgique et ;

- (iii) les frais de minerval scolaire pour les enfants du salarié ou de son partenaire lorsqu'ils sont en l’âge d'obligation scolaire.

- Le salarié peut également opter pour le régime spécial de double imposition dans le cadre de ce statut.

Ce nouveau régime est intégré dans le code des impôts sur les revenus 1992 (CIR92) et s’applique tant à l’impôt des personnes physiques (avec toutes les obligations fiscales qui en découlent) qu’à l’impôt des non-résidents (pour les contribuables impatriés et chercheurs impatriés qui maintiennent leur résidence fiscale à l’étranger).

3. Le point de vue de l'ONSS

L'ONSS a communiqué son point de vue sur le remboursement non imposable des frais dans le cadre de ce nouveau statut spécial.

Elle accepte que les dépenses réelles et fixes qui sont remboursées selon le statut spécial soient exemptées de cotisations de sécurité sociale et ne doivent donc pas être incluses dans la déclaration multifonctionnelle (DmfA).

Dès le premier trimestre d'emploi, les personnes auxquelles s'applique ce régime fiscal spécial doivent être désignées par un code spécifique dans la déclaration DmfA.

4. Suppression de l'ancien système fiscal et les dispositions transitoires

L'ancien régime fiscal a été supprimé et un régime transitoire a été instauré pour les salariés, dirigeants et chercheurs impatriés, qui étaient déjà en service en Belgique avant le 1er janvier 2022 et bénéficiaient déjà de l'ancien régime fiscal.

A titre transitoire, l’ancien régime reste encore valable jusqu'au 31 décembre 2023.

Les salariés, dirigeants ou chercheurs impatriés qui souhaitent se prévaloir du régime spécial à partir du 1er janvier 2022 ne peuvent se prévaloir que du nouveau régime.

Les contribuables et chercheurs impatriés qui ont adhéré à l'ancien régime avant le 1er janvier 2022, peuvent encore en bénéficier dans les conditions ci-dessous.

4.1 Ancien régime

Une demande pour l'ancien système peut encore être présentée exceptionnellement en 2022, dans les conditions suivantes :

- Avoir déjà adhéré à l'ancien système (avant le 1er janvier 2022),

- dans les 6 mois à compter du premier jour du mois suivant l'emploi ou le détachement en Belgique ;

- cette période de 6 mois n'avait pas encore expiré au 31 décembre 2021.

L'ancien système peut encore être appliqué jusqu'au 31 décembre 2023.

4.2 Option pour le nouveau régime spécial

Certains contribuables et chercheurs impatriés peuvent opter pour le nouveau régime s'ils résident en Belgique depuis 5 ans maximum au 1er janvier 2022 et remplissent les conditions du nouveau régime.

L'employeur qui opte pour le nouveau régime doit également présenter sa demande avant le 31 juillet 2022.

5. Comment soumettre une demande ?

L'employeur introduit une demande par voie électronique auprès du SPF Finances dans un délai de 3 mois à partir de l’entrée en fonction du salarié ou du chercheur en Belgique.

Pour le salarié ou le chercheur qui choisit de ne pas établir sa résidence fiscale en Belgique, la demande doit être accompagnée d'une attestation prouvant qu'il est soumis à l'impôt d’un autre état.

L'administration dispose alors de 3 mois pour prendre sa décision et la notifier à l'employeur et au salarié (ou chercheur) concerné. En cas de changement d'employeur ou de société, une nouvelle demande d’application du régime particulier doit être introduite par le nouvel employeur ou société.

Si vous avez des questions ou si vous souhaitez faire appel à nos spécialistes, veuillez nous contacter au +32 (0)2 747 40 07 ou via info@seeds.law.